Blog

←Voltar

Super Day-Trade com Opções

Ano 4, No 87

Carlos Martins: Profissional de Investimento Certificado APIMEC CNPI, autor do livro "Os Supersinais da Análise Técnica" (Ed. CampusElsevier, 2010) e sóciofundador do Trader Gráfico.

Carlos Martins: Profissional de Investimento Certificado APIMEC CNPI, autor do livro "Os Supersinais da Análise Técnica" (Ed. CampusElsevier, 2010) e sóciofundador do Trader Gráfico.

Vamos falar esta semana sobre um assunto que interessa à imensa maioria dos investidores de curto prazo, o day-trade com Opções de Compra de Petrobras e Vale.

Antes do susto, tranquilize-se. Vou aqui descrever como usar uma estratégia que já vem pronta. Algumas configurações e testes, e demonstrar o seu resultado. Não será necessário que o investidor tenha “atenção redobrada” aos gráficos, já que os sinais, uma vez configurados, são automáticos, disparando, inclusive, alarmes sonoros.

Por muitos anos persegui uma estratégia matemática para fazer day-trade com opções. Aprendi a usar fibonacci, volatilidade, fazer travas, financiamentos etc. Tudo o que tinha risco controlado dava lucros medíocres, e o que tinha potencial para ganhar dinheiro, também tinha potencial para destruir o seu mês. Como fazer então para ganhar sempre? E quando digo sempre, quero dizer todos os meses e não todos os dias.

Na teoria era fácil. Para ganhar sempre, ou quase sempre, em todas as séries de opções de PETR4 ou VALE5 é preciso conseguir limitar as perdas ao mínimo possível (impossível viver sem perdas) e aproveitar ao máximo os dias em que o mercado sobe. Sim, eu disse sobe, pois a minha estratégia só opera comprada em opções, NUNCA opera vendida a descoberto (explico: vender opções a descoberto é o caminho mais rápido para a falência).

Na prática, porém, é muito difícil restringir as perdas e não antecipar os lucros. E cada uma destas ações te tira dinheiro. Por isso, a melhor forma de controlar as operações é utilizando a matemática, os ditos algoritmos, métodos padronizados de cálculos visando um resultado positivo. Nada mais justo do que inserir os conceitos dos SuperSinais (www.supersinais.com.br) neste algoritmo, assim, além de ter uma regra matemática forte, teremos controle de risco e bom-senso operacional juntos em um único estudo.

Em dezembro de 2009 consegui meu Santo Graal, descobri a regra matemática que funcionava no day-trade de opções. Entendi como limitar o seu risco e, claro, automatizei tudo para não ter que depender da disciplina. Após 6 meses de operações de day-trade com muito sucesso nas opções, decidi incluir este estudo no software Trader Gráfico, mas como não havia motivo para eu entregar a galinha-dos-ovos-de-ouro, o fiz de forma exclusiva, ou seja, sem liberar os segredos do cálculo, mas sim os seus resultados em tempo real, que é o que importa aos investidores.

Antes de eu explicar como utilizar o Super Day-Trade para Opções, quero que você observe o gráfico abaixo:

Neste gráfico temos a opção PETRK26, no intraday de 10 minutos. Abaixo do gráfico, temos o estudo Super Day-Trade para Opções, nos parâmetros 3 e 6. Note que o estudo está minimizado e achatado, pois ele só mostra as cores verde e vermelho, nada de linhas se cruzando. A interpretação é: verde = compra, vermelho = venda. Lembrando que a venda aqui deve APENAS sair da compra, nada de vender a descoberto.

Esta opção não é a minha preferida, utilizei o seu gráfico porque ele tem altos e baixos muito fortes. Algumas considerações:

Agora os resultados do nosso estudo Super Day-Trade para Opções:

O que isto significa? Se você consegue driblar a maior parte das baixas e aproveitar a maior parte das altas, então você mais ganha do que perde. Para você perder durante o mês todo a opção tem que cair todos os dias direto, o que é difícil de ocorrer. Normalmente, durante o mês as opções oscilam para cima (onde você ganha) e para baixo (onde perdemos) com certa frequência.

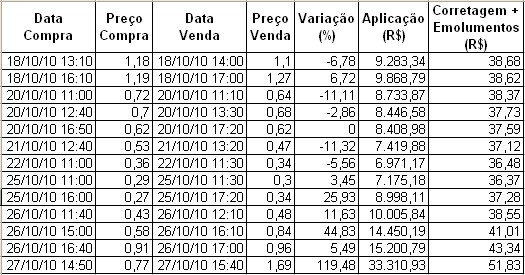

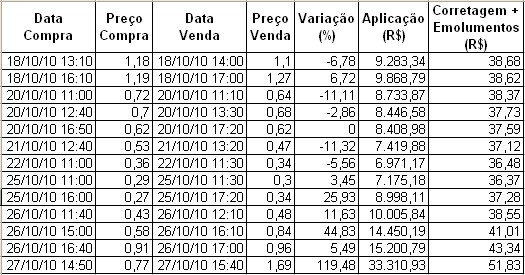

Abaixo a relação completa e detalhada das operações marcadas no gráfico, operando um capital inicial de R$ 10.000, com uma corretagem fixa de R$ 15 por ordem mais emolumentos de 0,045%:

Agora vou ensinar o que o software não faz sozinho, ou seja, as melhores práticas na utilização deste estudo:

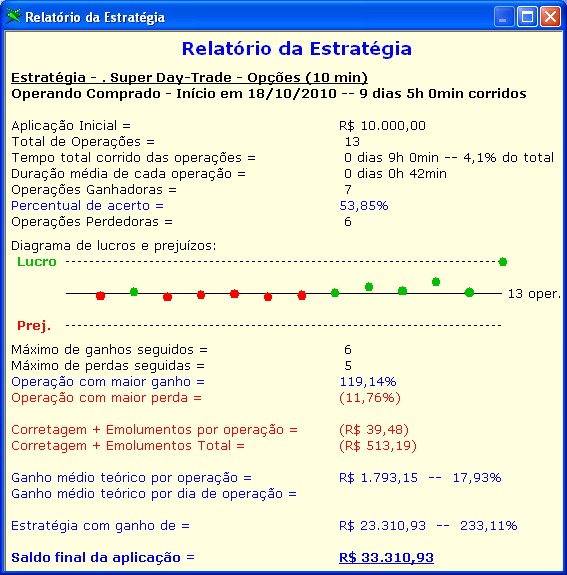

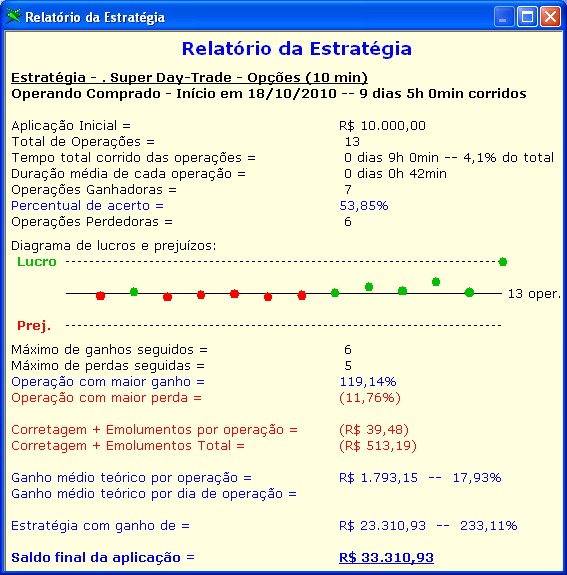

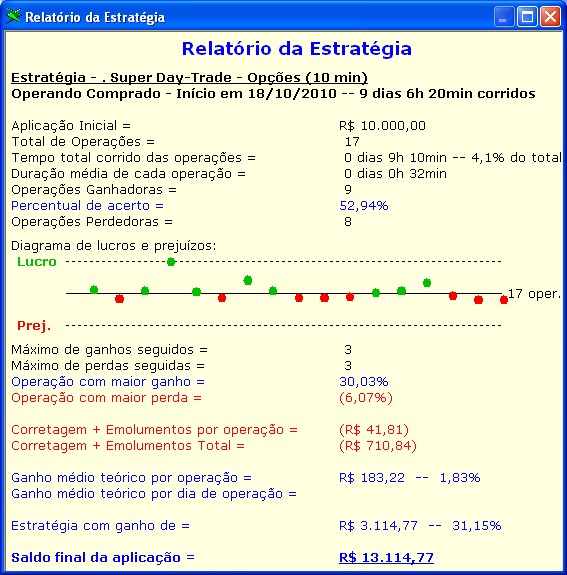

Para terminar, segue o relatório com todos os dados deste gráfico, incluindo o seu diagrama de lucros e prejuízos:

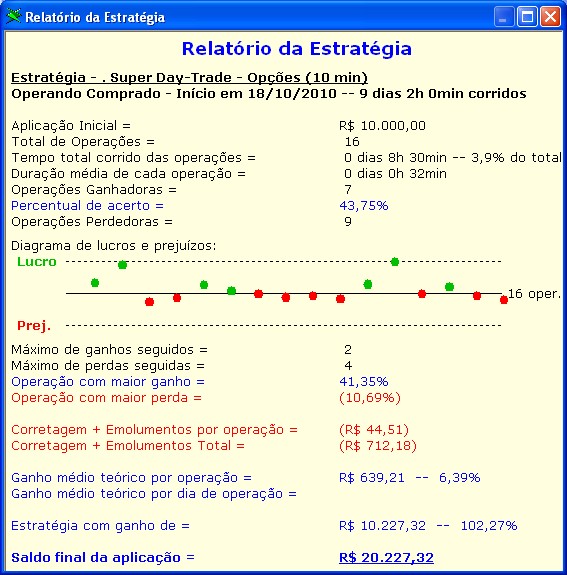

Agora também incluo outros gráficos deste mês, tanto de opções de PETR4 como de opções de VALE5, para demonstrar como atuar com esta estratégia:

Abaixo os gráficos já calibrados e os seus respectivos relatórios de estratégia:

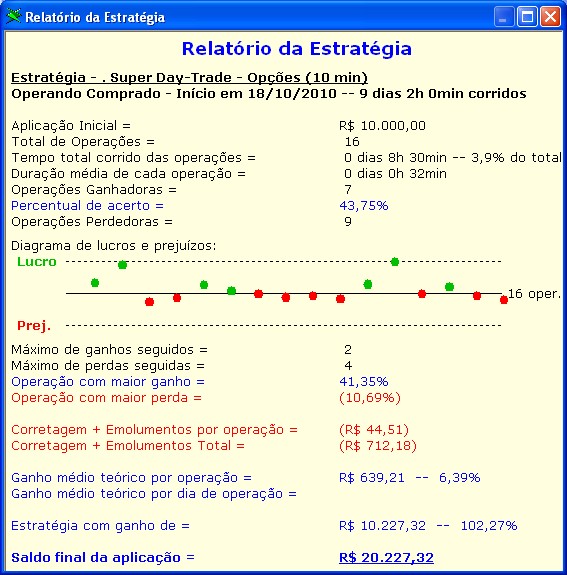

PETRK28

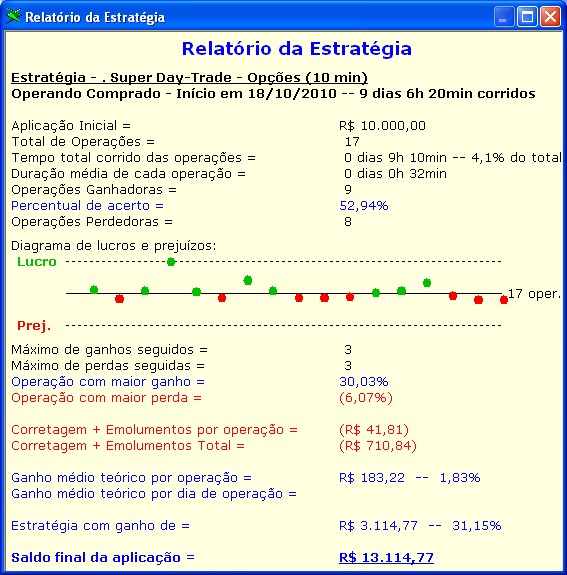

VALEK52

VALEK50 – Esta opção estava em várias operações acima de R$ 1, reparem como o ganho geral foi menor por causa disso.

Até a próxima!

Antes do susto, tranquilize-se. Vou aqui descrever como usar uma estratégia que já vem pronta. Algumas configurações e testes, e demonstrar o seu resultado. Não será necessário que o investidor tenha “atenção redobrada” aos gráficos, já que os sinais, uma vez configurados, são automáticos, disparando, inclusive, alarmes sonoros.

Por muitos anos persegui uma estratégia matemática para fazer day-trade com opções. Aprendi a usar fibonacci, volatilidade, fazer travas, financiamentos etc. Tudo o que tinha risco controlado dava lucros medíocres, e o que tinha potencial para ganhar dinheiro, também tinha potencial para destruir o seu mês. Como fazer então para ganhar sempre? E quando digo sempre, quero dizer todos os meses e não todos os dias.

Na teoria era fácil. Para ganhar sempre, ou quase sempre, em todas as séries de opções de PETR4 ou VALE5 é preciso conseguir limitar as perdas ao mínimo possível (impossível viver sem perdas) e aproveitar ao máximo os dias em que o mercado sobe. Sim, eu disse sobe, pois a minha estratégia só opera comprada em opções, NUNCA opera vendida a descoberto (explico: vender opções a descoberto é o caminho mais rápido para a falência).

Na prática, porém, é muito difícil restringir as perdas e não antecipar os lucros. E cada uma destas ações te tira dinheiro. Por isso, a melhor forma de controlar as operações é utilizando a matemática, os ditos algoritmos, métodos padronizados de cálculos visando um resultado positivo. Nada mais justo do que inserir os conceitos dos SuperSinais (www.supersinais.com.br) neste algoritmo, assim, além de ter uma regra matemática forte, teremos controle de risco e bom-senso operacional juntos em um único estudo.

Em dezembro de 2009 consegui meu Santo Graal, descobri a regra matemática que funcionava no day-trade de opções. Entendi como limitar o seu risco e, claro, automatizei tudo para não ter que depender da disciplina. Após 6 meses de operações de day-trade com muito sucesso nas opções, decidi incluir este estudo no software Trader Gráfico, mas como não havia motivo para eu entregar a galinha-dos-ovos-de-ouro, o fiz de forma exclusiva, ou seja, sem liberar os segredos do cálculo, mas sim os seus resultados em tempo real, que é o que importa aos investidores.

Antes de eu explicar como utilizar o Super Day-Trade para Opções, quero que você observe o gráfico abaixo:

Neste gráfico temos a opção PETRK26, no intraday de 10 minutos. Abaixo do gráfico, temos o estudo Super Day-Trade para Opções, nos parâmetros 3 e 6. Note que o estudo está minimizado e achatado, pois ele só mostra as cores verde e vermelho, nada de linhas se cruzando. A interpretação é: verde = compra, vermelho = venda. Lembrando que a venda aqui deve APENAS sair da compra, nada de vender a descoberto.

Esta opção não é a minha preferida, utilizei o seu gráfico porque ele tem altos e baixos muito fortes. Algumas considerações:

- O período mostrado no gráfico vai de 18/10/2010 a 27/10/2010, ou seja, desde o dia em que a série PETRK começou até ontem.

- Do dia 18 até o dia 22 esta Opção caiu 81%, de R$ 1,16 até R$ 0,22.

- Do dia 22 até o dia 27 ela subiu 404,5%, de R$ 0,22 para R$ 1,11, ou seja, voltando para o patamar inicial.

- Quem ficou comprado nela direto desde o dia 18, não ganhou nada, só viu o preço oscilar, ficou nervoso e eufórico a toa.

- Quem gosta de operar vendido, ganhou bastante dinheiro até o dia 22 e depois devolveu tudo até o dia 27.

- Quem gosta de operar comprado, vice-versa, perdeu bastante dinheiro até o dia 22 e, se teve coragem e continuou operando, ganhou de volta até o dia 27.

Agora os resultados do nosso estudo Super Day-Trade para Opções:

- Na queda de 81% no preço desta Opção, entre os dias 18 e 22, o estudo deu uma perda de 24,9%, já incluindo os custos operacionais.Portanto, ele evitou 70% do prejuízo do período.

- Na alta de 404,5%, entre os dias 22 e 27, ele deu um ganho de 377,8%, ou seja, aproveitou 93% do movimento de alta.

O que isto significa? Se você consegue driblar a maior parte das baixas e aproveitar a maior parte das altas, então você mais ganha do que perde. Para você perder durante o mês todo a opção tem que cair todos os dias direto, o que é difícil de ocorrer. Normalmente, durante o mês as opções oscilam para cima (onde você ganha) e para baixo (onde perdemos) com certa frequência.

Abaixo a relação completa e detalhada das operações marcadas no gráfico, operando um capital inicial de R$ 10.000, com uma corretagem fixa de R$ 15 por ordem mais emolumentos de 0,045%:

Agora vou ensinar o que o software não faz sozinho, ou seja, as melhores práticas na utilização deste estudo:

- Após muitos testes, cheguei à conclusão que o estudo funciona melhor para as opções fora-do-dinheiro, ou seja, na prática as que custam menos de R$ 1. Isso quer dizer, que compramos apenas as opções que estiverem sendo cotadas a menos de R$ 1, mas que possuem muito volume. É muitíssimo importante pegar a opção mais negociada do dia dentre as que possuem cotação de menos de R$ 1, jamais opere opções com poucos negócios por este estudo.

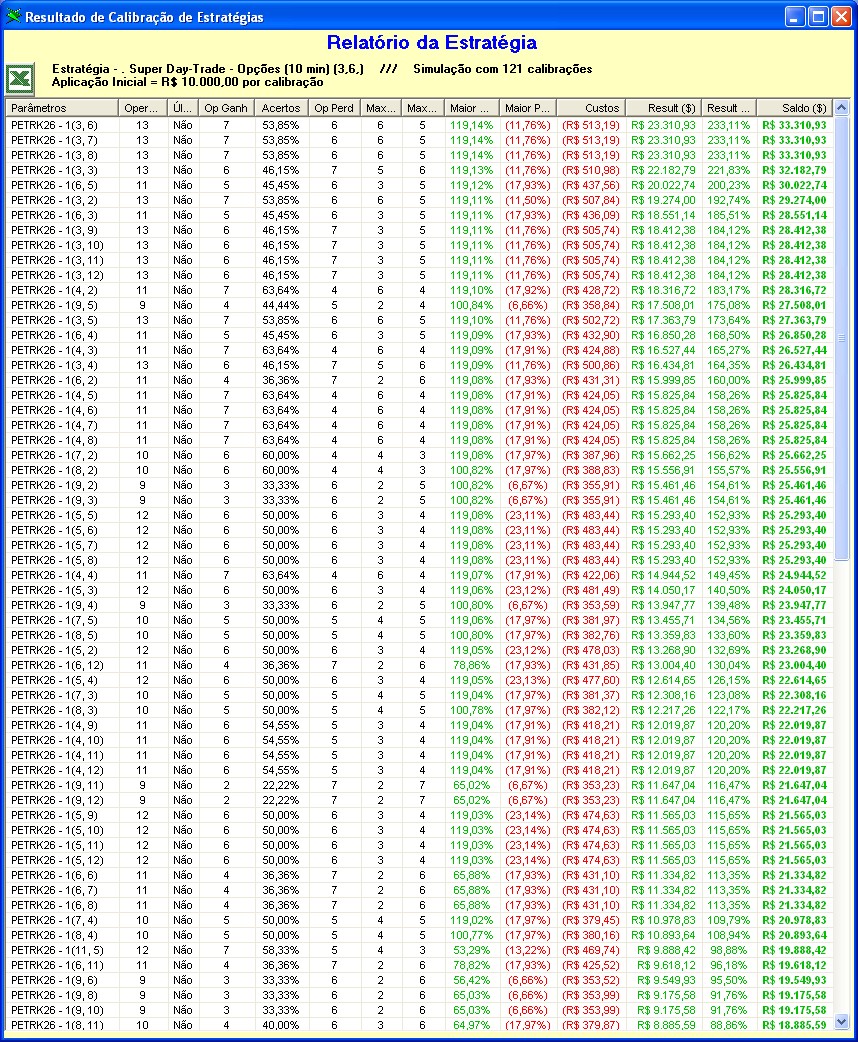

- O parâmetro utilizado no gráfico acima, de 3 e 6, não é padrão, para saber qual parâmetro utilizar, você precisa calibrar o estudo. O software Trader Gráfico possui esta função embutida no módulo de estratégias, faça a variação dos parâmetros ficar entre 2 e 12, com o passo de 1. O gráfico sugerido de 10 minutos é o que melhor se adequa a estas operações, isto é um dado empírico, por isso, se você quiser variar para outro gráfico, como o de 5 minutos por exemplo, nada o impede, desde que a calibração seja feita. Após a calibração, o software te mostra uma lista com os melhores parâmetros e você escolhe aquele que mais o agradar. Normalmente, procuramos os parâmetros que deram o maior ganho geral e também os que deram o menor prejuízo pontual. Abaixo uma tela com a calibração deste gráfico (feita antes de utilizar o 3 e 6), note que em menos de duas semanas a estratégia deu ganho de 233% ou R$ 23.310,93 de lucro bruto (já descontada a corretagem e emolumentos) com um capital inicial de R$ 10.000:

- Para este estudo, sugiro usar a calibração com base nos últimos 5 dias. Se usar muito histórico, acaba testando momentos distintos e não recebe os melhores parâmetros para hoje.

- Os sinais são confirmados sempre no fechamento da barra de 10 minutos, ou seja, você vai receber o sinal de compra ou de venda durante a formação da barra, mas só deve utilizá-lo no momento em que uma nova barra é aberta e aquela em que o sinal apareceu é fechada em definitivo. Às vezes parece que você está entrando atrasado, mas isto é necessário porque pode ocorrer de um sinal aparecer durante a formação da barra e desaparecer no seu fechamento, devido à oscilação natural dos preços neste período.

- Sempre opere as Opções deste vencimento, não opere as opções do próximo vencimento.

- Não opere na última semana antes do vencimento. Estas Opções tendem a “virar pó” na última semana, ou seja, cair até zerar. Por isso, se você operá-las e isto ocorrer não haverá tempo hábil para a recuperação.

- Se a sua opção ficar cara, ou seja, você a comprou por R$ 0,90 e vendeu a R$ 1,70, você deve começar a operar a Opção do strike seguinte, mas no mesmo vencimento, pois ela estará (provavelmente) sendo negociada a menos de R$ 1, conforme a nossa estratégia (isto quer dizer para escolher outra Opção a menos de R$ 1, mesmo que você não saiba o que é strike).

- Devido ao manejo de risco, é muito, muito importante que a operação seja mantida com o capital constante durante todo o mês (o nosso mês começa no vencimento da opção anterior e vai até o vencimento da opção atual, ou seja, da terceira segunda-feira de um mês até a terceira segunda-feira do outro). Isso quer dizer que se você perder dinheiro, não deve diminuir o montante que será destinado à próxima operação. Ele já estará naturalmente reduzido, reduzi-lo ainda mais só dificultará a recuperação nos dias de alta. Se quiser modificar o tamanho ($) das ordens, faça-o no próximo mês, quando mudar de vencimento.

- E, claro, você deve operar todos os dias dentro do nosso intervalo de vencimentos. Como na última semana nós não vamos operar, todo o mês você terá uma semana de férias, mais do que justo, necessário. Porém, se você operar em dias sortidos, pode dar sorte de pegar dias de alta ou azar de pegar dias de baixa, a estratégia não adivinha quando a opção vai subir, ela maximiza ganhos e minimiza perdas, por isso a importância de estar operando durante todo o intervalo útil da estratégia.

Para terminar, segue o relatório com todos os dados deste gráfico, incluindo o seu diagrama de lucros e prejuízos:

Agora também incluo outros gráficos deste mês, tanto de opções de PETR4 como de opções de VALE5, para demonstrar como atuar com esta estratégia:

Abaixo os gráficos já calibrados e os seus respectivos relatórios de estratégia:

PETRK28

VALEK52

VALEK50 – Esta opção estava em várias operações acima de R$ 1, reparem como o ganho geral foi menor por causa disso.

Até a próxima!

O estudo Super Day-Trade - Opções (10 min) e a função de Calibração de Estratégias estão disponíveis dentro do Trader Gráfico PRO. Se ainda não é cliente, solicite o seu teste gratuito de 7 dias.

Faça o download aqui